不確実性への対応: 市場ストレスの波に乗る投資家たち

- 70%近い投資家が、株式市場のボラティリティは少なくとも今後12ヵ月続くとみています。

- 10人中6人の投資家は、市場にボラティリティがある場合は流動性のある投資を行うことが重要だと述べています。

- 過半の投資家は、ETFは市場の変化に素早く対応するための流動性を提供し(52%)、変動が激しい市場では、他の投資手段よりも、リスクをより軽減できる(51%)と考えています。

投資家によって異なるボラティリティに対する許容度

金融市場の大幅な変動を許容できると回答した投資家の割合は、全世界のETF投資家で65%、ETFを保有していない投資家では41%でした。

全体では、約半分の投資家が金融市場の大幅な変動を許容しています。ただし、足元の市場ボラティリティを許容している投資家の割合は、米国よりもEMEAとアジア太平洋の方が高くなっています。

また、世界全体では、リタイアが近いまたはリタイアした世代よりも、若い世代の方が金融市場の大幅な変動を許容する傾向があります。

ボラティリティに対する許容度は、投資行動に影響

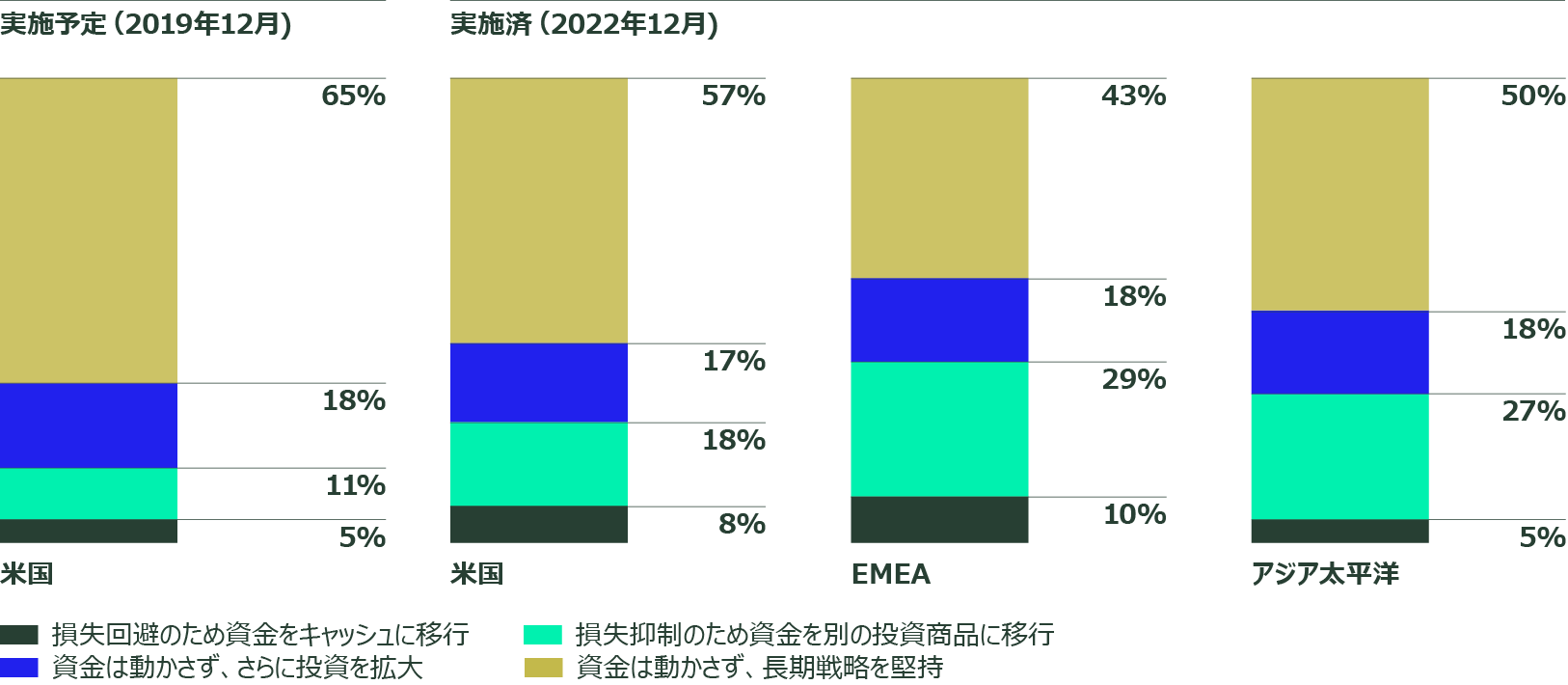

半分弱の投資家は、金融市場のボラティリティにもかかわらず資金を動かさず、長期計画を堅持していると述べています。4分の1の投資家は、損失を抑えるために資金を別の投資先に移したと回答しています。

当社が2019年に実施した調査では1、米国投資家の83%が、市場が大幅に変動していても資金は動かさず、長期戦略を堅持するとし、投資を拡大する可能性もあると回答しました。

ただし、足元の大幅な市場変動を受け、2019年と同じスタンスをとる米国の投資家の割合は当時ほど多くありません。代わりに投資家は損失を抑えるために、資金を他の投資商品に移しました。

そして、米国のトレンドと比べると、EMEAとアジア太平洋では、より多くの投資家が損失抑制のために他の投資商品に資金をシフトしています。

図表5:投資家の短期的なボラティリティに対する反応

米国のトレンドおよび地域別比較

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

データを世代別にみると、上の世代ほど、資金を動かさず長期戦略を堅持する傾向にあります。ミレニアル世代では、投資を増やした、あるいは損失を抑えるために他の投資先に資金した投資家が多くを占めました。

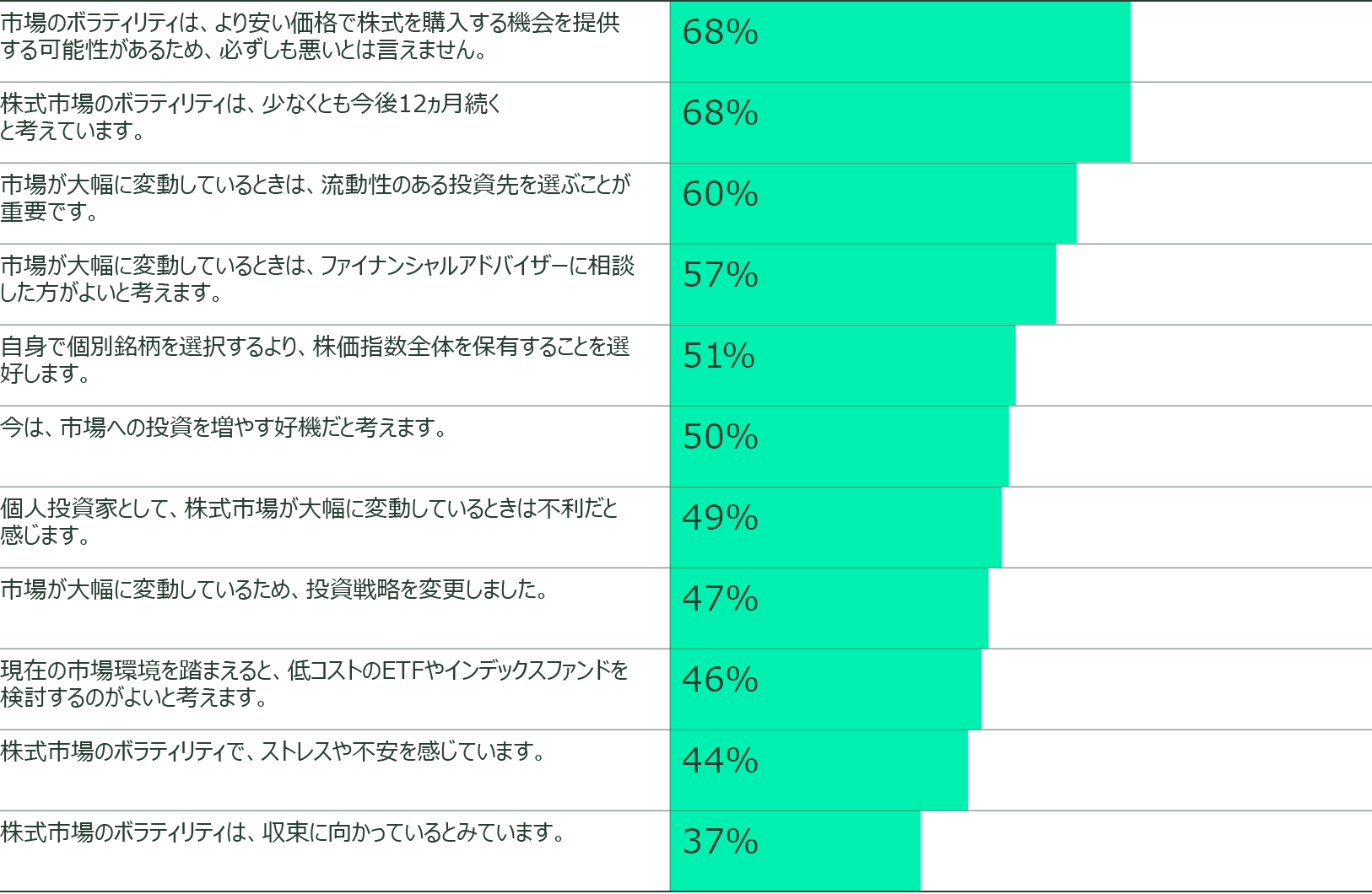

市場ボラティリティに対する投資家の姿勢は様々

世界の投資家の3分の2以上が、株式市場のボラティリティは今後12ヵ月、あるいはそれ以上続くと述べています。ただし、市場ボラティリティは、より安い価格で株式を購入する機会を提供する可能性があり、必ずしも悪いとは言えないと考える投資家の割合も、それと同じでした。

図表7:市場ボラティリティに対する投資家姿勢のランキング

同意すると回答した投資家の割合

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点

60% の投資家は、市場が大幅に変動している時には、流動性のある投資先を選ぶことが重要との考えに同意しています。

51%の投資家は自ら個別銘柄を選ぶより、株価指数全体を保有することを選好しています ―― そして、おそらくこれらの投資家は現在の市場環境を踏まえ、低コストのETFやインデックスファンドの保有を検討する傾向があります。

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

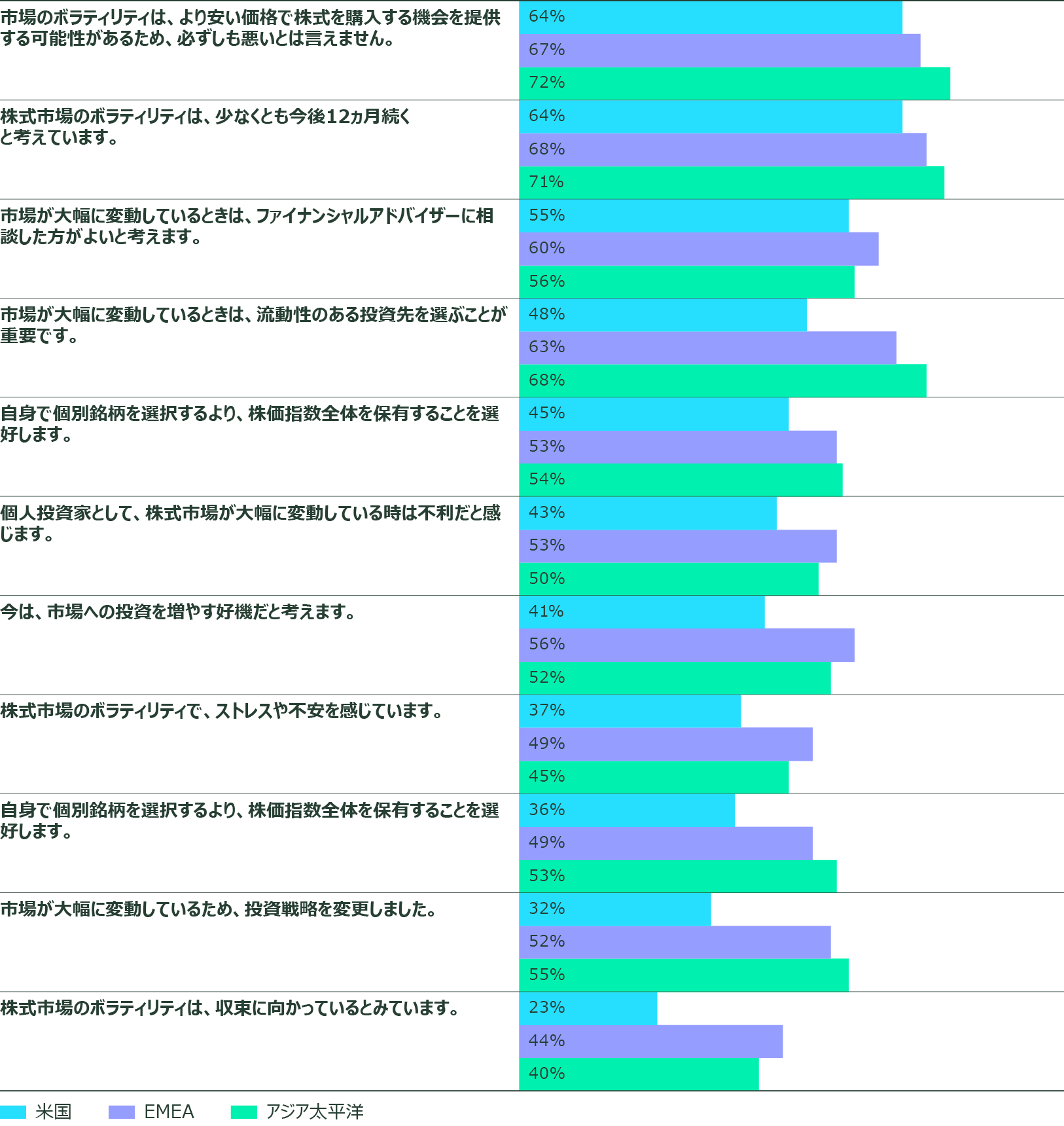

以下の質問に対する回答は、EMEAとアジア太平洋の投資家の方が楽観的でした。

- 流動性の高い投資先を選ぶことが重要です。

- 株価指数の保有を選好します。

- 低コストのETFの保有をおそらく検討します。

図表8:市場ボラティリティに直面した投資家に見られる姿勢のランキング

質問に同意した投資家が各地域全体に占める割合に基づく

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

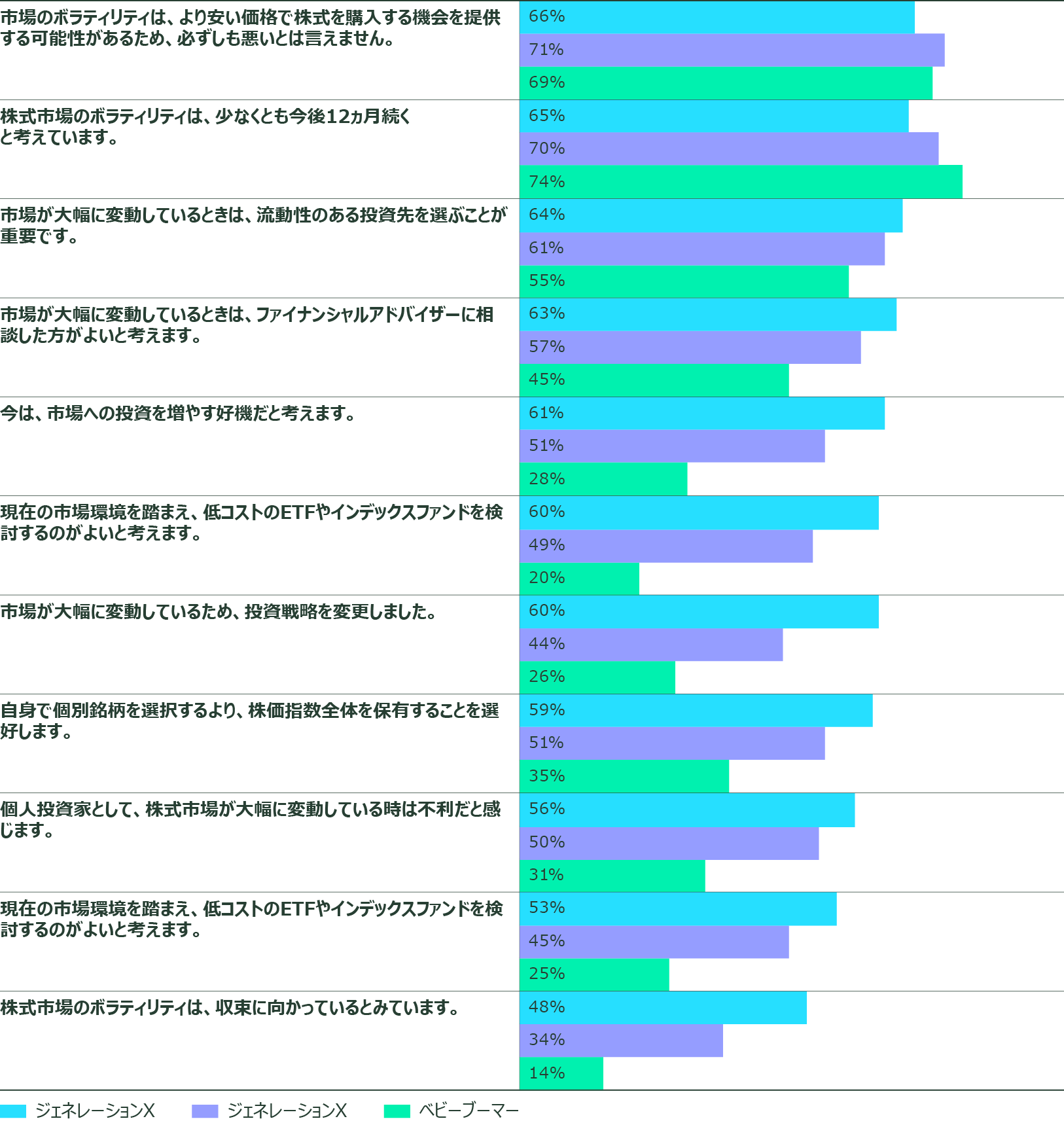

図表9:市場のボラティリティに直面した投資家に見られる姿勢のランキング

質問に同意した投資家が各世代全体に占める割合に基づく

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

現在のボラティリティ環境で、投資家が金融に関して影響を最も懸念している事柄とは?

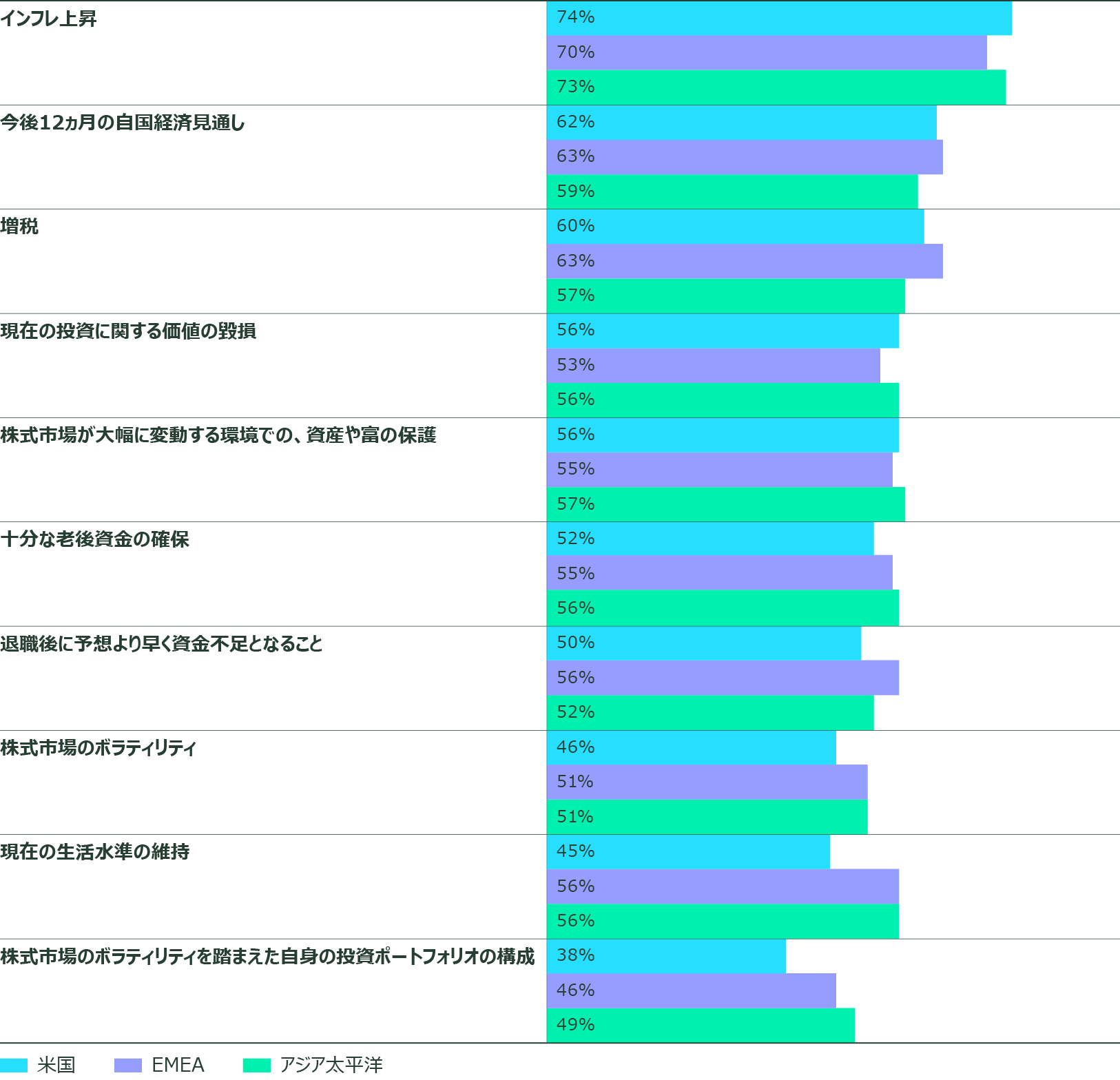

世界の投資家が最も懸念しているのはインフレ上昇で、これに自国の景気見通し、増税が続きます。

株式市場のボラティリティを踏まえて、投資ポートフォリオの構成を懸念する投資家は相対的に少ないようです。

図表10:投資家が特に懸念する項目

質問に同意した投資家の割合に基づく

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

データを地域別にみると、EMEA、アジア太平洋、米国の投資家は、いずれもインフレ上昇や自国の景気見通しのような外部要因を懸念しています。個人的な状況、特に生活水準を懸念する投資家はEMEAとアジア太平洋で、より多くみられます。

図表11:投資家の懸念要因

質問に同意した投資家の各地域に占める割合

出所:ステート・ストリート・グローバル・アドバイザーズ、2022年12月12日時点。

ファイナンシャルアドバイザーは、市場ストレス時に付加価値を提供できるのか?

ファイナンシャルアドバイザー(FA)は投資家にとって、特に変動が激しい市場では、重要な役割を果たします。当社の調査では、FAのいる投資家の大半が以下の点に同意しています。

- 市場ボラティリティとそれが投資目標にどう影響するのかを話し合いました。

- FAの知識と助言には、価値があります。

- FAのおかげで自信を維持できています。

それでも、市場のボラティリティが長期運用目標に及ぼす影響についてFAから助言を受けた投資家は、EMEAとアジア太平洋では米国に比べて少ないようです。

調査対象の3世代のうち、ミレニアル世代は、他の世代に比べ、ボラティリティが短期的、長期的に投資に及ぼす影響についてFAから助言を受けた投資家は最も少ないようです。

おそらくそれと関連があると思われますが、興味深いのは、ミレニアル世代ではFAの知識と助言に価値があると考えている投資家の割合が低い点です。市場のストレス時に付加価値を提供するために、アドバイザーは、先行きボラティリティ上昇の可能性があることを知らせ、投資家が当初から追求してきた長期目標に、方向を修正するための手助けができます。

おそらくFAが関与すれば、市場ストレス時の全般的な投資家センチメントにプラスの影響をもたらすと考えられます。さらに、その他の重要な要因として、投資家のポートフォリオ構築があげられます。

現在、個人投資家の間で実際に人気を集めている投資手段はあるのでしょうか ?

この調査の主な結果は、以下の記事でさらに取り上げています。

この調査について

ステート・ストリート・グローバル・アドバイザーズ(当社)はProdegeおよびA2Bと連携し、1,000人以上の個人投資家を対象に調査を実施しました。詳細はこちら からお読みいだけます。