サナエショック:英年金危機でも円キャリー巻き戻しでもない

超長期JGB利回りが急騰し、2022年の英国年金危機になぞらえる声や、円キャリー取引の構造的巻き戻し懸念が広がっています。しかし今回の日本の動きは、あくまでテクニカル要因とセンチメントが主導した価格調整であり、信用危機ではありません。FRBと財務省による協調為替介入の可能性もある以上、キャリー取引の巻き戻しも「グレー・スワン」程度で、システミックなリスクとは言えません。

消費税減税など財政拡張策への懸念から金利は一時急騰したが、当局発言を受けて足元では落ち着きを取り戻している。選挙を控えボラティリティは高いものの、構造的な不安定化には至っていない。

1. 日本は「トラス・ショック」と同様のリスクに直面しているのか?

結論から言えば、否である。

日本は英国型の年金危機に直面しておらず、強制的な売り手リスクは存在しない。2022年の英国国債(ギルト)危機は、レバレッジをかけたLDI(年金の負債連動投資)構造が金利急騰時のマージンコールを招き、資産の強制売却を引き起こしたことが主因だった。 一方、日本の市場構造は根本的に異なる。

- JGB市場は約9割が国内資金で賄われており、レバレッジは限定的。

- 生保の債券の実現損を株式の売却益で賄う「ネットニュートラル」売り、機械的にボラティリティを増幅したにすぎない。

- 年金基金はレバレッジをかけない長期保有主体であり、英国の脆弱性とは正反対の存在である。

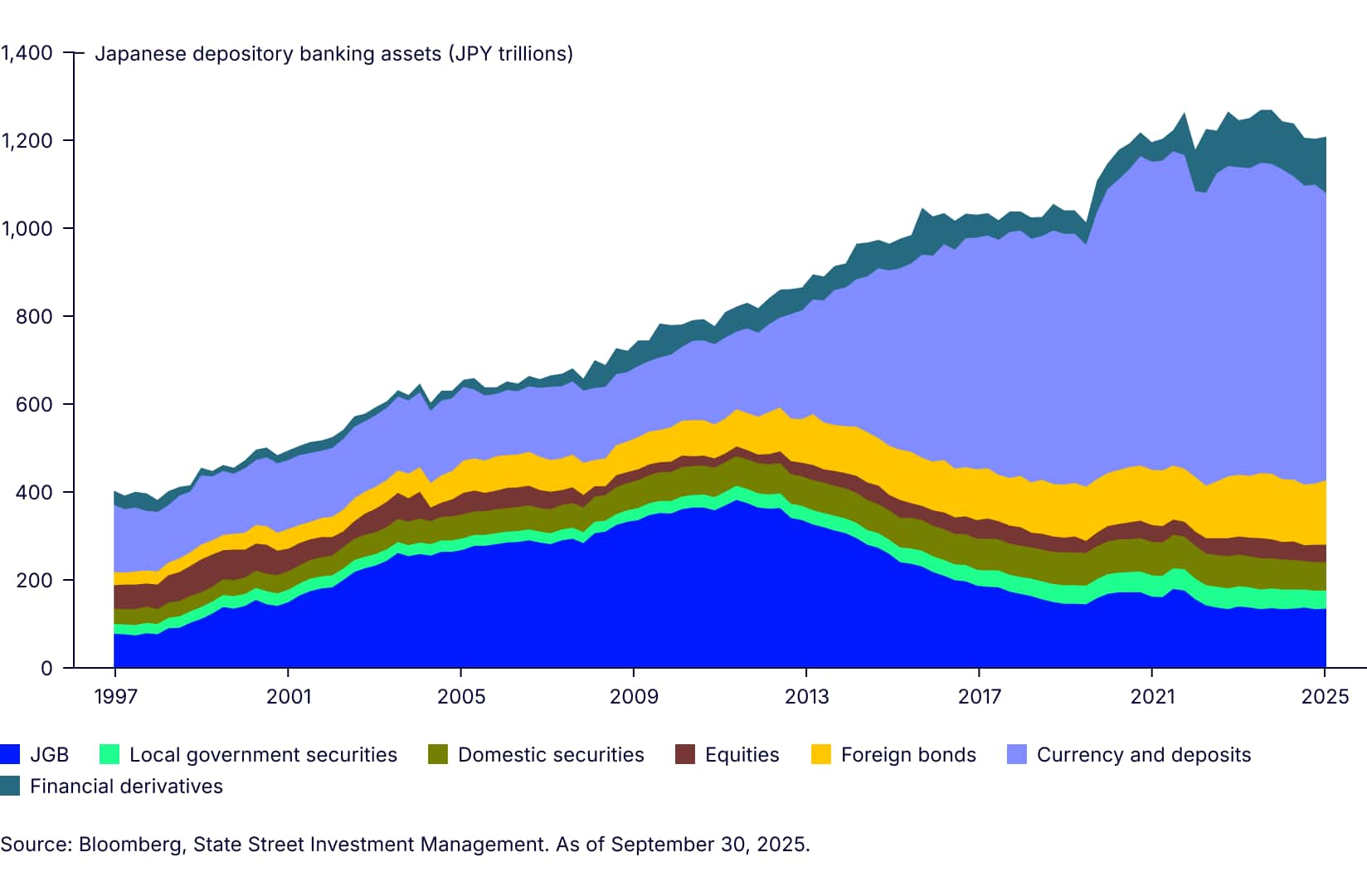

- 銀行部門には400兆円超の余剰流動性があり、ボラティリティが落ち着き、日銀の利上げが最終局面に近づけば、自然な買い手となる余地が大きい。

このように、日本の投資家基盤は安定的かつ潤沢な国内資金に支えられており、海外資本、LDI、金利ヘッジに依存していた英国とは本質的に異なる。

日本は自国で財政の舵取りが可能

日本のマクロ経済基盤は、英国とは本質的に異なる。日本は世界最大の対外純資産(NIIP)を有し、経常収支は恒常的に黒字で、国債は潤沢な国内貯蓄によって賄われている。政府債務残高(GDP比)は高水準であるものの、「純債務残高」ははるかに低く、資金調達も国内に依存している。この「自己完結型」の構造は、変動を増幅させるのではなく吸収する方向に働く。日本、ドイツ、中国、カナダなどは純債権国である一方、英国、フランス、米国は純債務国であり、対外バランスシートの強度に大きな差がある。

表1:日本の対外純資産は英国・米国と対照的

| 国 | 対外純資産(NIIP、兆米ドル) | ステータス |

| 日本 | 3.49 | 純債権国 |

| ドイツ | 3.62 | 純債権国 |

| カナダ | 1.34 | 純債権国 |

| イタリア | 0.35 | 純債権国 |

| 英国 | -0.35 | 純債務国 |

| フランス | -0.70 | 純債務国 |

| 米国 | -26.54 | 純債務国 |

| 中国 | 3.30 | 純債権国 |

出所:Bloomberg(2024年12月31日時点)。

*NIIP(対外純資産):対外資産から対外負債を差し引いた純額(ネットの対外資産)

JGBの弱含みは、信用不安ではなくテクニカル要因と市場心理によるもの

足元の超長期国債の下落は、主にポジション調整、流動性の薄さ、選挙を控えた慎重姿勢によるものだ。1月20日の20年債入札が低調だったほか、2月8日の選挙を前に超長期債の入札が続くことも重荷となっている。また、2025年の規制移行を前にデュレーションを延ばしていた保険会社が一時的に市場から後退し、超長期ゾーンに需給の空白が生じた。

市場心理は押し目買いではなくリスク回避が優勢で、選挙を巡る財政ノイズがポジションを歪めている。2025年にかけたJGBの再評価は、インフレ定着やターミナル金利上昇を背景とするタームプレミアム上昇が主因だったが、直近の売りはむしろ選挙リスクプレミアムと心理の行き過ぎによるものと考えられる。実際、30年債利回りは当初の約30bpの上昇のうち、すでに約20bpを巻き戻している。

日本にはレバレッジに起因する不安定化要因が乏しい

日本の債券市場には、2022年の英国危機を深刻化させたようなレバレッジ依存の要因が存在しない。保険会社は長期JGBを現物で保有しており、銀行も潤沢な流動性を維持している。前述の通り、年金基金はレバレッジをかけず、数年単位でリバランスを行うため、強制的な売却は想定しにくい。

また、家計部門は資産が豊富でレバレッジが低く、金融資産は国の債務残高の約2倍に達している。国債金利が急上昇しても、マージンコールを通じた悪循環は生じにくく、仮に発生しても影響は短期的にとどまる。

2. 円キャリートレードは巻き戻されるのか?

結論から言えば、構造的な巻き戻しの可能性は低い

低金利の円で調達し高利回りの海外資産に投資する円キャリートレードは規模が大きく、足元のJGB利回り上昇を受けて巻き戻し懸念が浮上している。ただし、構造的な解消はベースケースではなく、起きたとしても「グレー・スワン」にとどまる。

主な安定要因は以下の通り。

- JGB利回りの上昇は国内回帰を促す。日本の銀行は約400兆円の余剰円資金を保有しており、海外債券を売却する前にまず国内で再運用する余地が大きい。

- 日本の米国債保有(1兆ドル超)は投機ではなく構造的なもので、強制的な売却リスクは限定的。仮にFRBとMOFによる協調為替介入が行われた場合でも、それは日本による米財務省(ベッセント)への政策的配慮と受け止められ、米国債が日本の中核的な長期保有資産である位置づけをむしろ強化する。

- 日本の対外株式投資は粘着性が高く、深刻なリスクオフ局面や急激な円高によるデレバレッジが生じない限り、大きく動きにくい。

総じて、短期的な変動はあり得るものの、円キャリートレードの広範かつシステミックな巻き戻しは想定していない。

図表2:本邦銀行勢は、外債を売る前に日銀当座預金などの余剰資金を活用する見込み

3. JGBの見通しは?

金利急騰でも、追証連鎖は起きず、狼狽売りは短命です。当面は変動的だが、先行きは安定へ

政治要因を差し引けば、先行きはより明確になる。注目点は以下の通り。

- 2026年前半にかけてイールドのスティープ化は継続。発行動向、投資家の様子見姿勢、日銀の金融正常化(政策金利はなお後手)が背景。

- 2026年後半以降は安定化し、緩やかなフラット化へ。銀行が潤沢な余剰資金を再配分し、選挙後に発行環境が落ち着けば、超長期金利は低下余地。期末・選挙要因が剥落すれば、国内の構造的需要がカーブを再び下支え。

- 主なリスクは選挙後の過度な財政拡張。ただしこれはベースケースではなく、テールリスクにとどまる。仮に財政ハト派・安全保障重視の政権(特定の国内株式セクターには追い風)となっても、日本の財政運営は制度的に抑制的で、急進的になりにくい。

- 噂で売って事実で買い戻す展開も。最悪シナリオが織り込まれても、政策の具体像が見えれば反転しやすい。10年超の金利は実体経済への影響が限定的で、企業・住宅金利は短期ゾーンに連動。

4. これは一時的な混乱か、それとも「日本売り」を伴う危機か?

今回の超長期国債金利の急騰は、弱い入札、年度末特有のバランスシート調整、選挙期の財政ノイズといったテクニカル要因によるオーバーシュートであり、日本の資金調達に信用危機が生じたわけではない。日本の財政スタンス依然として堅固で、2025年10月の自民党総裁選や2025年4月の「解放の日」のように、過去の局面でも不透明感が晴れれば利回りは自然と落ち着く傾向がある。

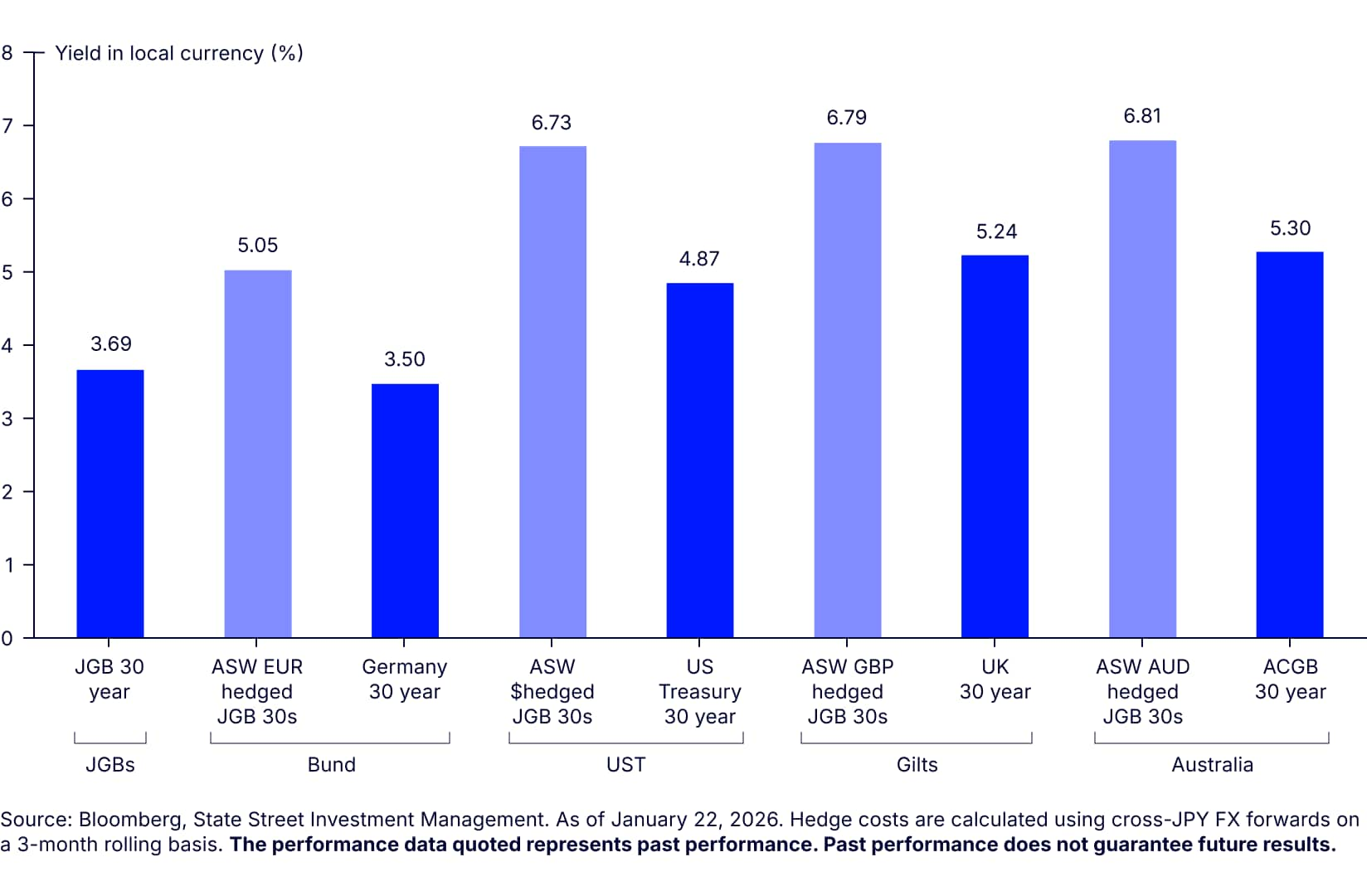

実需投資家は「落ちるナイフを掴まない」姿勢を維持しているものの、日銀の金融正常化が最終局面に近づくにつれ、2026年後半以降のJGB投資再構築への意欲は高まるとみている。海外投資家にとっても、粘着的なインフレ、構造的に高くなった名目金利(図表2)、継続的に割安推移する円、ガバナンス改善に伴う企業収益の強化が、「日本復活(Japan is Back)」の物語を後押ししている。

日本市場は再び、グローバル投資家の主要な投資対象としての地位を固めつつある。

図表3:「日本復活」構造的に高まった円建て・ヘッジ後利回り

日本およびグローバル債券市場の投資機会については、グローバル市場展望2026を参照。