市場集中リスクと今取り入れるべき分散投資方法

S&P500指数の時価総額に占める上位10銘柄の割合が、初めて30%を超えました。これはITブームの真っ只中、まさにバブルがはじける直前の水準を上回るものです。このように市場の集中が著しく高まることで、壊滅的な相場下落につながるリスクが再び忍び寄っているのでしょうか?

本稿では、4つのチャートを用いて市場の集中がどのようにして歴史的な高水準にまで達したのかを示し、なぜ真のリスクは分散投資の低下であるのかを説明し、ポートフォリオの分散を図るアイデアをいくつか紹介します。

上位10銘柄は、どのようにして市場の3分の1を占めるようになったのでしょうか?

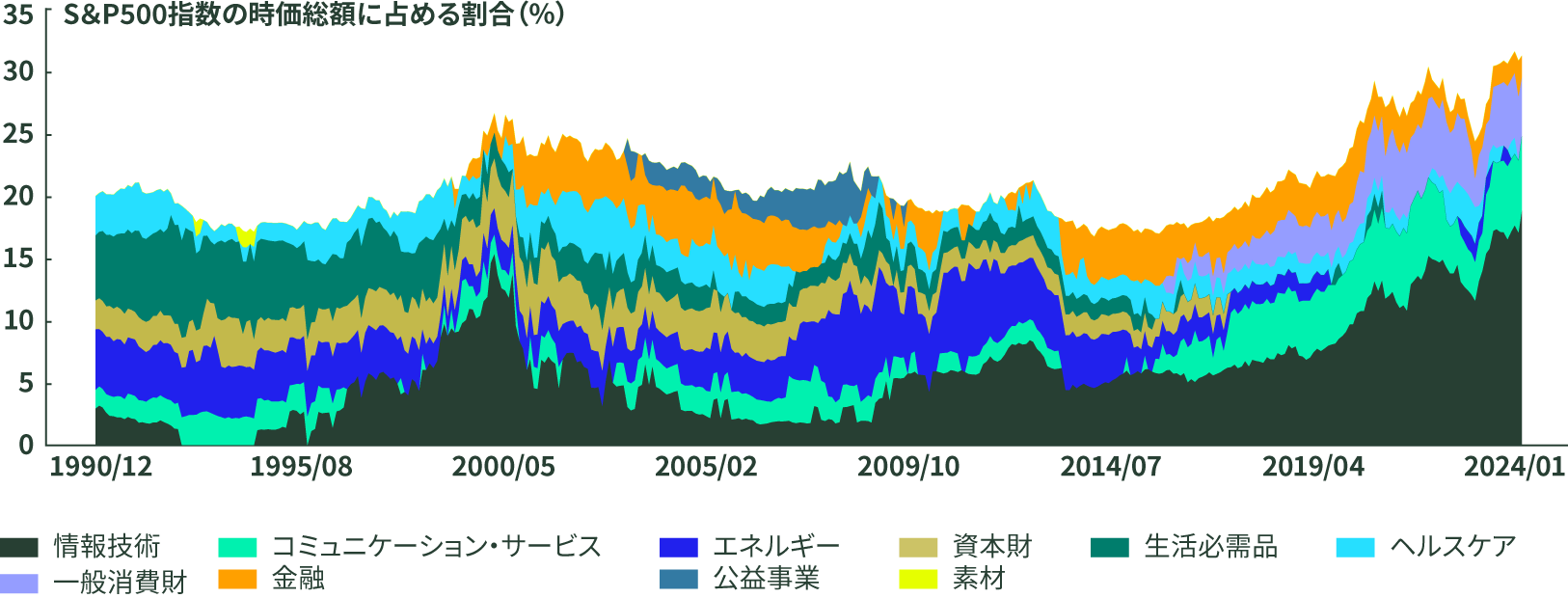

上位10銘柄は一夜にしてS&P500指数の時価総額の30%を占めるようになったわけではありません(図表1)。本稿執筆時点の上位10銘柄は、平均92ヵ月連続で上位10銘柄入りしています ―― これまで上位10銘柄入りした銘柄の平均である68ヵ月をはるかに上回っています1。

現在の上位10銘柄の株価は様々なファンダメンタルズ要因により大きく押し上げられました。第一のカタリストは、パンデミック禍で、力強いキャッシュフローと安定した利益を求め、知名度が高く質の高い企業に投資が殺到したことです。マグニフィセント・セブンの台頭は、人口知能(AI)をめぐる熱狂の中、これらの企業がAIを活用して長期的な売上高/純利益の成長を押し上げていることを背景に値上がりし、市場集中を推し進め続けてきました。

2023年の1株利益(EPS)成長率は上位10銘柄が31%だったのに対し、その他の銘柄は-5%でした2。2024年通年の予想EPS成長率は、上位10銘柄が20%であるのに対し、その他の銘柄はわずか8%です3。

こうしたファンダメンタルズのトレンドは、現在の著しく高い集中度を説明するのに役立ちます。すなわち、市場シェアの拡大は投機的な動きによるものではなく、これらの企業が、指数を構成する他の企業よりも、キャッシュフローや利益を増やすことで株主価値をより大幅に還元したことによるものです。

なぜ分散投資の低下が最大のリスクなのでしょうか?

集中度が著しく高まることによる最大のリスクは、バブル崩壊後の大規模な相場下落ではありません ―― たとえ規制当局がIT大手を分割しようとしているとしても。そうではなく、ポートフォリオに直接打撃を与える恐れがあるのは、分散投資の縮小です。その理由は以下の通りです。

1) 少数の銘柄が市場に影響力を及ぼす状況は、グローバルなトレンドです。現在S&P500指数の上位10銘柄が世界の株式市場全体の時価総額に占める割合は20%近くになっています(図表2)。

これら大型銘柄の著しく高いリターンに牽引され、米国株式全体のリターンは米国以外の市場全体のリターンを上回っているため(S&P500指数が2020年末以降に累計38%上昇したのに対し、MSCIオール・カントリー・ワールド(除く米国)指数は5%の上昇にとどまっています)4、現在米国は、グローバル株式市場の時価総額の60%超を占めています。これはITバブル期以降の最高水準であり、グローバル株式のベンチマークにおける地域分散度が低下していることを意味します。

2) 産業の集中により、上位10銘柄のセクター集中度が記録的水準にまで上昇しています(図表3)。

S&P500指数の時価総額の25%を上位2セクター ―― 情報技術とコミュニケーション・サービス ―― が占めています。これはITバブル期の20%を超える、過去最高水準です。今回集中度が高まる以前には、上位10銘柄のセクター数は平均で少なくとも6.3セクターありました5。

現在上位10銘柄のセクター数はわずか4セクターと(上記2セクターに加えて一般消費財と金融)、2021年につけた過去最低水準と肩を並べており、上位銘柄のセクター分散が十分でないことは明らかです。

図表3:2つのセクターが、S&P500指数の時価総額の25%超を占めている

3) 上位10銘柄の成長プロファイルに基づくと、スタイルの分散は通常より低いと考えられます

T現在S&P 500指数に占めるグロース株の割合(46%)は、バリュー株(21%)の2倍以上です6。しかし、両者の過去30年間の配分比率は平均で31%対32%と、通常は同水準です7。

米国株式市場全体は、規模の面でも不均衡になっています。現在S&Pトータル・マーケット指数(SPTMI)のうち、中小型株が占める割合は合計でわずか7.9%と過去最低水準であり、30年平均の11.2%を大きく下回っています8。

市場集中は株価暴落の予兆なのでしょうか?

2023年の平均リターンは上位10銘柄が85.6%だったのに対し、その他の490銘柄は16%でした9。その結果、上位10銘柄がS&P500指数のトータルリターンに占める割合は63%と10、上位10銘柄による通常の寄与度を大きく上回りました。上位10銘柄がトータルリターンに占める割合は、過去30年間の平均で24%です11。そして1999年には、43%の寄与度でした12。

ITバブル期をはるかに上回る、最近のリターンへの著しい影響力をみると、極めて高い市場の集中度は株価暴落の予兆かもしれないという説も頷けます。

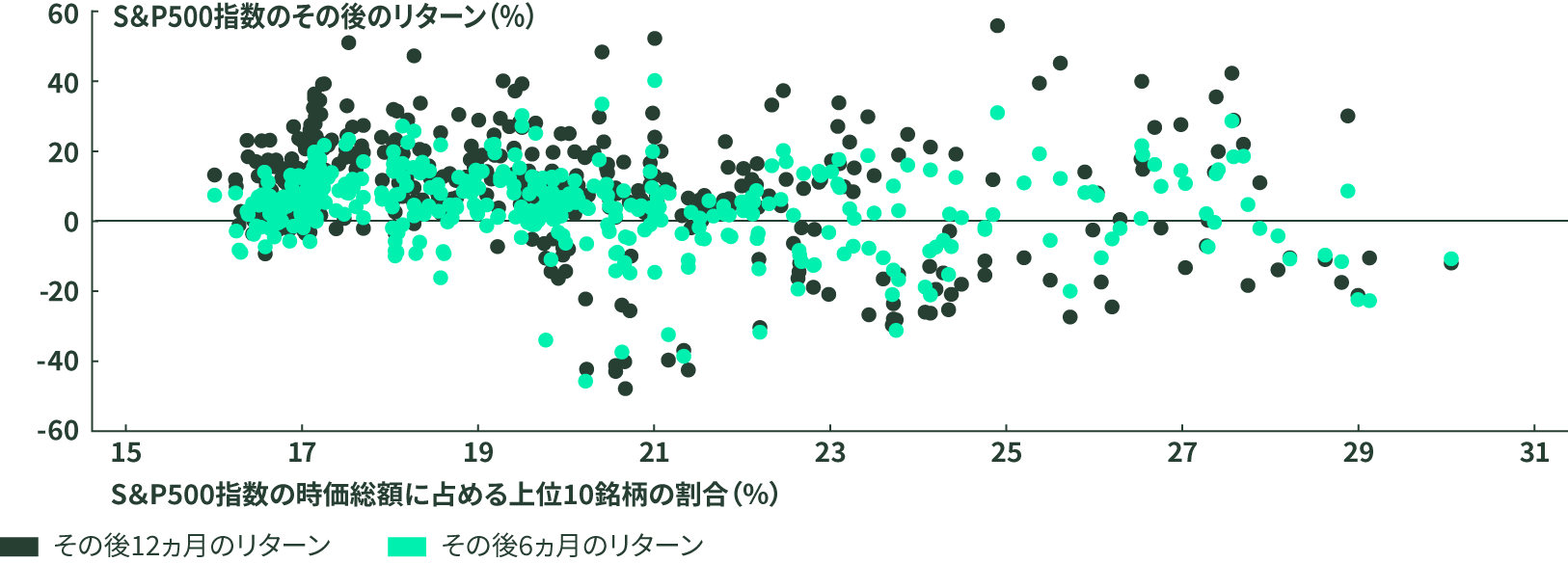

しかし、市場集中の水準とその後6ヵ月または12ヵ月のリターンの間に関係性はありません(図表4)。市場集中の出発点に対するリターンの回帰分析の決定係数(R2)は、それぞれ0.04、0.07です13。また上位10銘柄が下げ相場で受ける影響は、上げ相場ほどではありません。平均すると、上位10銘柄の市場上昇期におけるリターンへの寄与(+29%)は、市場下落期のリターンへのマイナス寄与(-12%)を上回っています14。

図表4:市場集中度に、将来のリターンを予測する力はない

ファンダメンタルな利益成長の再配分は、今後1年間に上位10銘柄が市場に与える影響を抑えるカタリストになりそうです。2024年第3四半期までに、上位10銘柄以外の企業のEPS成長率が上位10銘柄のEPS成長率と肩を並べると予想されており、その後、第4四半期には上位10銘柄を上回る見込みです(23%対15%)15。結局、上げ相場で重要だったのはファンダメンタルズのトレンドです。

リスク抑制のためには、どのように分散投資を進めればよいのでしょうか?

ごく少数の銘柄がグローバル市場の大部分を占めているため、現在の株式ポートフォリオは地域、セクター、スタイルの分散が低くなっています。現在の集中ポートフォリオで、分散投資を進めるにはどうすればよいのでしょうか?

- 米国中小型株のエクスポージャーを過去平均(約11.2%、現在は7.9%)近くまで引き上げます。

- 米国を除く先進国株式や新興国市場のエクスポージャーを追加します。

- 上位銘柄の著しいセクター集中を緩和するために、セクター戦略を採用します。たとえば、セクター集中度の高い大型株エクスポージャーに、上位10銘柄に含まれていないセクター(エネルギー、素材、資本財・サービス、不動産、生活必需品、ヘルスケア)の均等加重ポートフォリオを組み合わせる方法があげられます。また、これら6セクターにはバリュー株が多いため、この戦略はポートフォリオのグロース株バイアスの軽減にも役立つ可能性があります。

- 市場全体の株式すべてを保有する、システマチックなファンダメンタル大型株コア・エクスポージャーを構築しますが、組入銘柄のウエイト付けに際しては、時価総額だけでなくファンダメンタルズやリスク感応度も考慮します。

上位10銘柄がポートフォリオ全体に与える影響を抑えるためのさらなるアイデアについては、弊社ウェブサイトのインサイトをご覧ください。