セクターETFへの投資

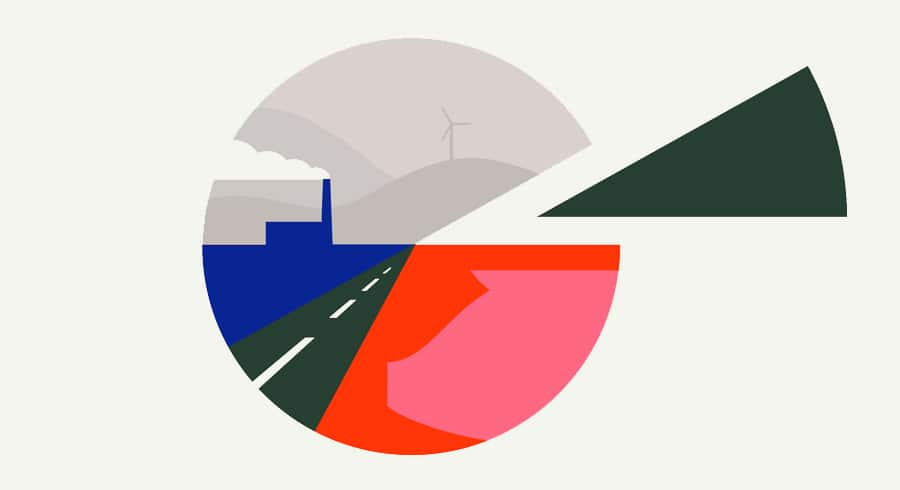

セクターETFを利用すれば1度の取引でセクターや業界全体への投資機会を得ることができます。そのため投資機会を分散し、コアを強化、市場サイクルの変化への対応が容易になります。

様々なセクターに流動性を提供

セクターETFの効率性を強化するため、取引スプレッドのタイト化を追求し、流動性向上に努めています。

大型株ベンチマーク

当社のセクターETFは、世界産業分類基準(GICS)を用いて設計され、大型株バイアスのあるベンチマークに連動しており、それがファンド全般の流動性に寄与しています。

トレーディング能力

取引を出来る限り効率的に執行し、マーケットメーカーと協力して、お客様にとっての最良執行を追求するために、当社のグローバルなトレーディング能力と資本市場に関する専門知識を駆使します。

総保有コスト

当社のセクターETFの流動性プロファイルは取引コスト削減の助けとなるため、セクターローテーション戦略の重要な要因、すなわち総保有コストの低減につながります。

景気サイクルのあらゆる局面で頼れる手段

当社のセクターETFは、投資家がポートフォリオ構築にどのようなアプローチ(トップダウン、ボトムアップ、テクニカル)を採用しても、投資家が景気サイクルのあらゆる局面でリスクとリターン・ドライバーに効率的に的を絞るために必要なエクスポージャーを提供できるよう設計されています。

考え抜かれた構造

当社のセクターETFは、広く認知されている世界産業分類基準(GICS)を用いて設計され、広く知られた指数に連動しています。

専門家による運用

ポートフォリオ運用チームは、すべてのセクター投資戦略において、トラッキングエラーを最小限に抑えるよう真摯に取り組んでいます。

常に進化

当社はGICSの変更に合わせて、セクター投資戦略シリーズを修正します。たとえば、2018年には、GICSに通信サービス・セクターが加わったことを受け、同セクターのETF設定に直ちに取り組みました。

リサーチおよびインサイト

セクター投資戦略を検討する4つの理由

セクターに基づく投資戦略は、4つの重要な目標の達成に向けてポートフォリオを整理し、調整するのに役立ちます。

Sector Compass

Sector & Equity Compassは、投資家に最近のセクターと株式のパフォーマンスならびに資金フローの概要を紹介するとともに、今後四半期に焦点を当てているセクターや地域ごとの株式についても取り上げています 。

当社のソリューション

ETFの透明性は、セクター/産業戦略を極めて正確に実施できることを意味します。また、1回の取引で、コスト効率的で高い流動性の市場アクセスを実現し、セクターや業種全体へのエクスポージャーを提供できます。

セレクト・セクターSPDR® ETFs

最大の米国セクターETFシリーズである「セレクト・セクターSPDRファンド・シリーズ」は、他のセクターETFと比べて歴史的に売買高が大きく、タイトなビッド/アスク・スプレッドで取引されており、総保有コスト抑制につながる可能性があります¹ 。

テーマ型ETFも選択肢の一つに

イノベーションに投資する根拠:なぜテーマ型ETFなのか?

調査によると、初期段階のイノベーション株は、長期的な投資期間において、市場よりも大きな上昇の可能性があることが分かります 。

セクター投資のリーダー

当社は、1998年に世界初のセクターETFシリーズを設定して以来、インデックス化、ポートフォリオ構築、流動性管理に関する専門知識の活用にコミットし、セクター投資戦略を実行するための効率的なツールを提供してきました。世界トップクラスの資産運用会社である当社には、あらゆる規模の投資家に柔軟に対応したセクターETFソリューションを提供することが可能なリソースと能力が備わっています。

世界初のセクターETFを提供

セクターETFの運用資産残高 2

セクターETFの運用年数