日本株式への強気の背景

日本の株価指数は最近、1990年代初頭以来の高水準まで上昇しており、日経平均株価は昨年記録した好調なリターンを背景に、ついに1989年のピークを超えました。このパフォーマンスは、経済がテクニカルリセッション(2四半期連続のマイナス成長)に突入し、能登半島地震が市場心理を悪化させた可能性があるにもかかわらず達成されました。市場の上昇は、長年にわたって取り組んできた良好なマクロ経済状況と構造改革の集大成を示しています。日本株の魅力は向上しており、今後も継続できる可能性が高いと考えています。ただし、注意が必要なリスクがいくつかあります。日本株の見通しを示すにあたり、2024年のリターンに影響を与える可能性のある要因に焦点を当てます。

新NISA制度の拡大

岸田文雄首相はかねてから「新しい資本主義」を標榜しており、その中心にNISA(日本個人貯蓄口座)の拡大を掲げています。NISAは、一般NISA口座(国内外の株式、ETF、REIT、投資信託を含む)に年間最大120万円、つみたて口座(国内外の株式、ETF、REIT、投資信託等に長期投資する口座)に年間最大40万円を投資できる免税制度です。2024年1月に大幅な見直しを行い、年間限度額をそれぞれ240万円、120万円に引き上げました。また、20年間の非課税期間を廃止し、投資を非課税にすることが改革の鍵となります。この制度は、長期の資産運用を通じて退職後の準備に対する日本人のニーズの高まりに応えるものであり、日本株の強気相場において重要な要素となります。NISAの刷新により、株式取引高とベンチマークである東証株価指数(TOPIX)は過去最高値を更新しました。ネットベースでは、日本の個人が1月に2億単位以上のETFを購入し、その売買総額は2月10日までの週に60兆円近くに達し、2015年から2020年の平均の2倍以上に達しました。

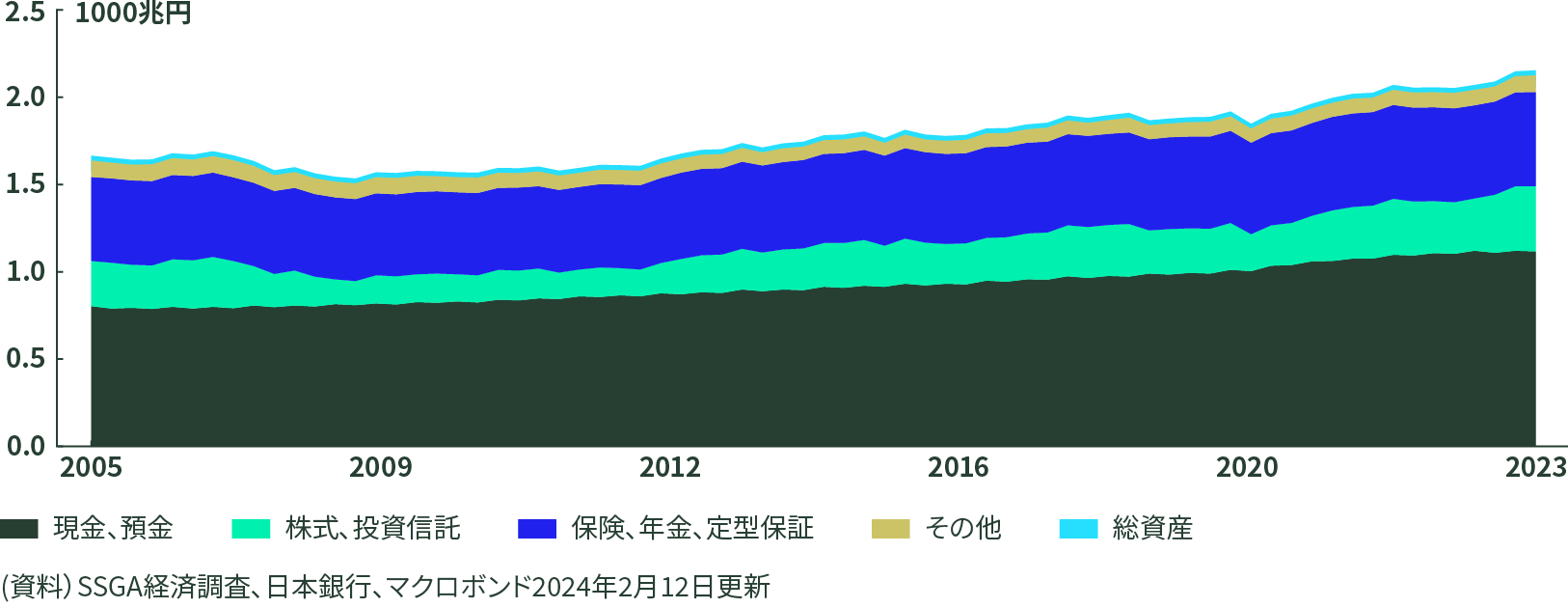

図表2に示すように、2023年7月の家計資産2100兆円のうち、52.5%が「現金・預金」です。株式・投資信託は374.2兆円と最高水準にあるにもかかわらず、全体の17.6%にとどまります。米国では家計資産に占める株式・投資信託の割合は51%に達しています。岸田首相の「 資産収益倍増計画」は、年率5%の投資リターンを目指すことで、家計の高利回りな投資を増やすことを目指しています。

図表2 日本の家計資産に占める預金の割合が高い

企業改革

日本では10年前から企業改革が進められています。東京証券取引所によると、2014年の6.4%に対し、2023年には96.7%の企業が3分の1以上の独立取締役を擁しています。1 さらに、2023年の自社株買い総額は2017年から4倍の4兆1500億円に膨れ上がっています。2023年1月に東京証券取引所に上場している企業の45%は株式価値が簿価を下回ったのに対し、米国のS&P500ではわずか4%であったことから、これらの改革は企業の資本効率を改善するための東京証券取引所の最新の取り組みに結実しています。東証のガイダンスの結果、この数字は2024年2月19日時点で33%に減少しています。

2023年3月、東証は企業に対し、資本コストと株価の改善計画を開示するよう指示し、その要求に応じる企業数を毎月更新しています。2024年2月現在、なんと54%の企業がその要求を開示している、または積極的に検討しています。こうしたコーポレート・ガバナンスの改善は、日本株のバリュエーション向上に寄与し、長期的に楽観的な見方をするために不可欠となっています。

マクロ経済の背景

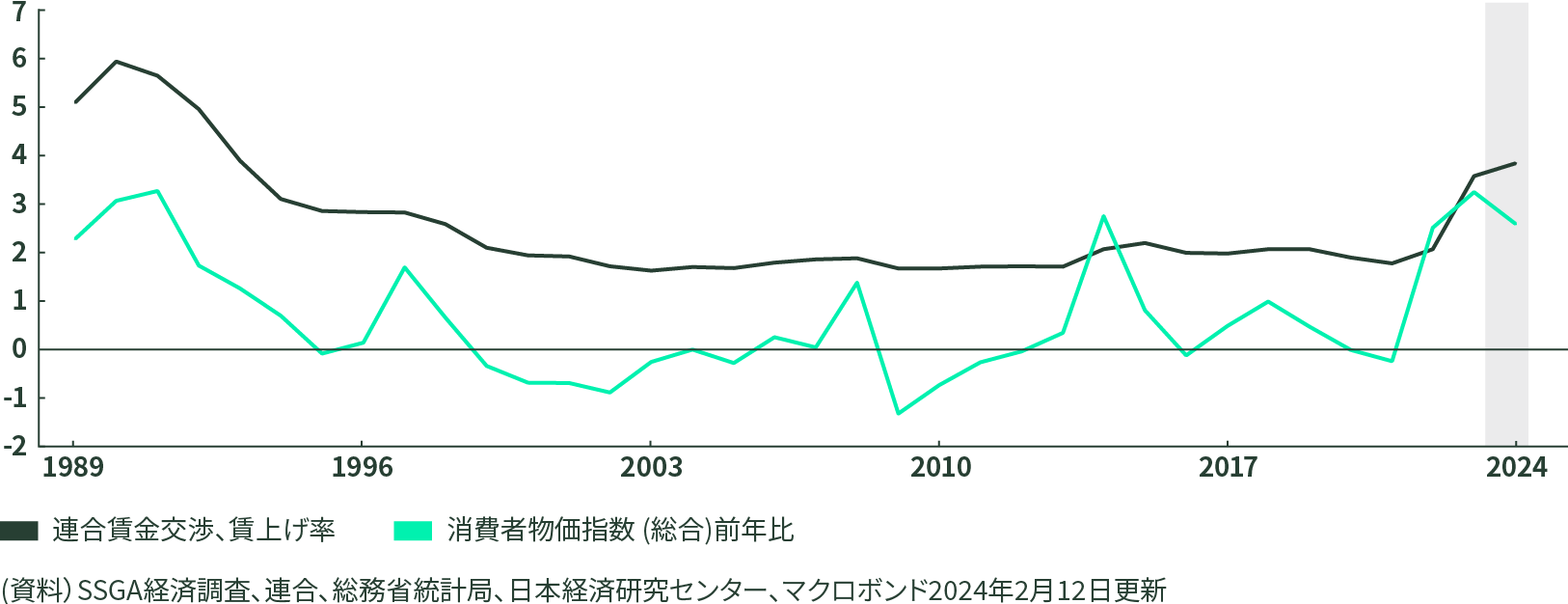

20年間の停滞の後、日本にインフレが戻ってきました。消費者物価指数(CPI)インフレ率は、2020年12月の前年比-1.2%から2023年1月には4.3%に上昇し、主にCovid-19パンデミ ック以降のサプライチェーンの異常による輸入物価の急激な上昇が主導しました。ベース効果がインフレ率をテクニカルに低下させると見込まれる中、インフレ率の上昇に応じて賃金が上昇するという考え方に注目が集まっています。その結果、再びインフレが加速し、「賃金と物価の好循環」が生まれる可能性があります。

日本の賃金決定の中核となる構成要素は、毎年春に労働組合と企業間の賃金交渉で決定される「春闘」が主となります。春闘では賃上げ率が1年前に3.58%と30年ぶりの高水準に引き上げられたものの、その後も高インフレが続き、国内消費の失速につながっています。こうした中、日本経済研究センターの調査では、今年の春闘の賃上げ率は3.85%と予測されています。日本最大の労働組合である連合は、すでに5.0%の引き上げを要求する予定です。こうした賃上げは、個人消費とGDPを活性化させる可能性があります。

2023年第4四半期の実質GDPは前期比0.1%縮小したものの、名目GDPは第3四半期に失速した後、0.3%に回復しました。したがって、今回のテクニカルリセッションはまさにテクニカルなものであり、インフレが落ち着くにつれて、実質GDPは今後数四半期で回復する可能性があります。2024年の消費者物価指数(CPI)インフレ率は平均2.6%(昨年の3.3%から低下)となり、実質所得が増加すると予想しています。また、内閣府の消費動向調査によると、所得期待の高まりを背景に消費者態度指数は上昇しており、耐久財の購入意欲を示す指数は2年ぶりの高水準となっています。

興味深いことに、インフレの復活は、より多くの日本人が雇用の変化を検討する動機付けとなっています。わが国の労働市場は供給制約が厳しいが、雇用者が同じ雇用主にとどまる傾向があるため、賃金上昇には概ね反映されていません。しかし、インフレ率の上昇により、この行動は徐々に変化しており、12月に求職者の43.3%が前職を自主的に辞めていました。

図表3 2024年は消費者物価の伸びより高い賃金の伸び予想

極めて重要な局面を迎える日本銀行

日本銀行は、賃金と物価の好循環が形成されつつある中、2016年から続いているマイナス金利からの脱却の転換期を迎えています。日本株にとって好材料のダークホースは、日本銀行の政策正常化であり、これには2つの理由があります。第1に、このプロセスはより広範な金融システムへの波及効果を抑制するために、段階的かつ長引くものとみています。植田和男総裁は、マイナス金利から脱却した後も緩和的な金融政策を継続すると、最近繰り返し強調しています。第2に、政策金利の引き上げと新NISAは金利と投資収益の増加につながり、その結果より前向きな業績修正につながる可能性があります。これは、ディスインフレの継続により第4四半期のGDPが予想以上に増加した米国経済の好調さに支えられるでしょう。

日本銀行は引き締めに踏み切るとみられますが、2024年の利上げは2回のみとみられ、いずれも10ベーシスポイント(bp)です。経済がこの変化にうまく対応できれば(これが弊社の基本シナリオ)、日本銀行の正常化プロセスは継続する可能性があります。日本銀行の保有資産の60%近く(2022年度末時点)が今後5年間で満期を迎えることを踏まえると、日本銀行のバランスシートの整備も段階的に進めていく時期が来ていると考えています。2ただし、ここで重要なのは、段階的なプロセスと長期的なアプローチです。日本銀行が巨額の日本国債を保有していることを考えると、株式市場は誤算に強く反応する可能性があります。

主なリスク:円高

円安は歴史的に日本企業が海外からの収益を増やすのに役立ってきましたが、急激な円高は日本株にとって最善ではないと主張する人もいるかもしれません。さらに、海外に強い市場を持つ日本企業にとって、より高い賃金を与えるためには、円安が極めて重要となります。中期的には円安が続く可能性もありますが、円高リスクが注目されています。

歴史的に見ると、日本円は日本株と強い負の相関関係を示してきました。円安は輸出企業の収益を改善する傾向があり、日経平均株価指数に大きく貢献しています。一方、日本株を含むグローバル株式の大幅な下落は、広範な経済危機と中央銀行の大規模な利下げと時を同じくする傾向があります。このようなリスク回避姿勢が高まる時期には、(1)金利が収斂するにつれてキャリーが縮小し(低利回りの円に有利)、(2)リスクが高くなり、金利差がどのようなレベルでもキャリーの魅力が低下するため、クロス通貨のキャリー取引が急激に巻き戻され、円が上昇することがよくあります。

本稿執筆時点では、実質実効為替レートは過去15年間の平均を30%近く下回っており、上昇の余地が大きいことを示唆しています。この弱さの多くは、日本と比較して非常に高い世界的な金利と結びついている可能性があります。米ドル3ヶ月物金利は、円3ヶ月物金利を 5.6%上回っています。歴史的に見ると、これは米ドル/円の為替レートが140-142の範囲で取引されていることを示唆しており、現在の150付近の水準に近いです。しかし、インフレが正常化するにつれ、世界的な金融緩和サイクルは終わりに近いとみています。1年後、2年後の3ヶ月物金利の現在の市場織り込みは、米ドル/円が20%高の125円まで下落する水準と一致しています。2025年または2026年に景気後退の脅威または現実化が図られた場合、金利は大幅に低下し、米ドル/円は110-115の範囲に戻る可能性があります。長期的な歴史的関係は、これが日本株にとって大きな下振れリスクであることを示唆しています。

しかし、円高は日本株にとって過去ほど重くのしかかってこないかもしれません。本稿で前述した要因(NISAの拡大、企業改革、賃金ダイナミクスの変化など)は、より構造的な性質のものです。これらは、円高による潜在的な収益へのマイナスの影響とは無関係に、日本株の収益とバリュエーションの見通しに有利をもたらします。株式と円の強い負の相関関係も、パンデミックが始まって以来崩壊しています(図表4)。

この変化は、近年の債券と株式の正の相関関係へのシフトによるものと考えられます。今後 1〜3年の間に世界的な景気後退に陥り、デフレの衝動に駆られた場合、円と株式の相関関係はゼロを大きく下回る水準に戻るはずです。このような景気後退環境では、米ドル/円が 110-115円まで下落するなど、世界の株式市場の大半が下落する可能性が高いと思われます。しかし、2009年末以降、日経平均株価指数はMSCIワールド指数が下落した月の平均を 0.3%アウトパフォームしています。これは日本の国内投資家にとっては良いことですが、海外の投資家にとっては、このアウトパフォームが円高の多角化によって補完される可能性があると見ています。

岸田政権の先行き不透明

もう一つのリスクは、岸田首相の支持率の低下です。時事通信の最新(2024年2月)の世論調査によると、同氏のリーダーシップを支持する人はわずか16.9%で、1月から1.7%減少しています。自民党の支持率も前月比1.7%上昇したものの16.3%と低くなっています。岸田内閣と自民党の人気低迷は、自民党派閥が絡む政治資金規正法違反によるところが大きいと推察されます。岸田政権は早急に再発防止と信頼回復を迫られています。支持率が低いため、岸田首相が早期総選挙を呼びかける可能性は低いと考えられます。現在の衆議院議員の任期は2025年10月までの予定なので、当面の選挙リスクはありませんが、動向を注視する必要があります。

岸田首相は自民党に政治改革刷新本部を設置し、岸田派の解散を決定し、安倍派、二階派、森山派もこれに追随しました。残る2つの派閥、麻生派と茂木派の生き残りが焦点となります。歴史的に見ると、自民党の総裁選は有力派閥が大きく左右するものであり、前回の総裁選では岸田、麻生、茂木、安倍4派の支持を受けて岸田氏が勝利しました。次回の総裁選は2024年9月に予定されており、派閥解散後に権力構造が変わるのか、現職の岸田首相が再選できるのかが注目されます。

今後の展望

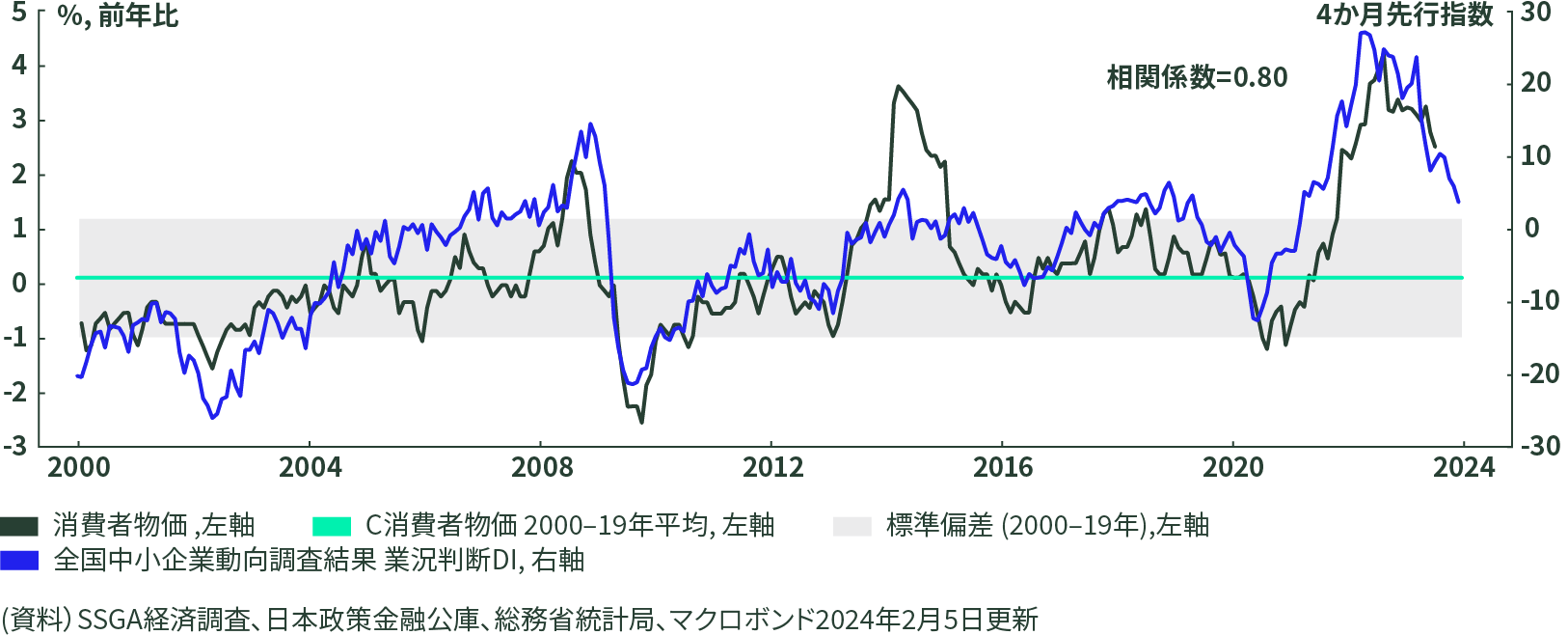

日本株は、東京証券取引所主導の企業改革が進行中で、インフレ率が堅調に推移する中、構造改革と良好なマクロ経済環境の恩恵を受ける態勢が整っています。しかし、価格は予想よりも早く冷え込む可能性があります。日本政策金融公庫がまとめた中小企業調査の業況DIを4ヶ月先行させた指数と全国消費者物価指数(CPI)の相関が80%となり、インフレ率は今後数ヶ月でさらに低下する可能性があることが示されています(図5)。2000年から2019年までの平均CPIの1標準偏差を依然として上回っていますが、特に日本銀行が政策スタンスを調整する際には、インフレに細心の注意を払う必要があります。

図表5 日本の消費者物価指数の下振れリスク

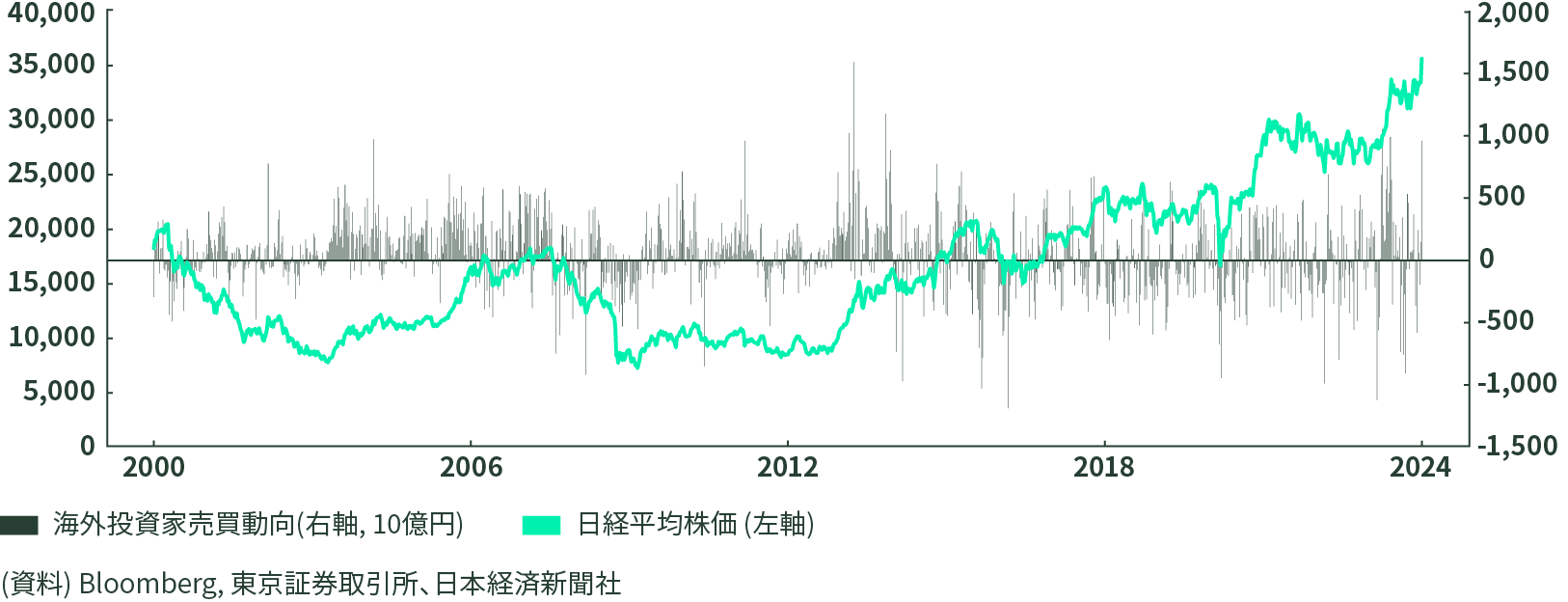

外国人投資家は、日本株が強気の見方を続ける上で重要な力となっています。2005年の郵政改革時、そして2013年から2014年にかけてのアベノミクス開始時に、株式相場が上昇した際に、海外からの資金流入が活発に見られました。さらに、ウォーレン・バフェット氏率いるバークシャー・ハサウェイが2020年に日本の5つの商社株を買い上げて、昨年までにその出資比率を平均8.5%に引き上げたことで、日本株は上昇しました。しかし、グローバルな資金フローは海外の金融政策の関数であり、急速に変化する世界的なマクロ環境の中でボラティリティが高まる可能性があります。

図表6 海外投資家売買動向

結論

日本株は2024年初頭に上昇しましたが、そのピークはこれからだと思います。この上昇は、重要な構造改革と良好なマクロ経済環境の集大成であり、今後数年間もこのパフォーマンスが続くことが予想されます。しかし、インフレの急速な鎮静化、円高の可能性、現政権の支持率の低さはリスク要因となります。