ETF Settoriali SPDR

SPDR offre una vasta gamma di ETF settoriali conformi alla normativa UCITS che offrono esposizione ai mercati azionari mondiali, europei e statunitensi. Con oltre $260 miliardi di asset in gestione, SPDR è un leader globale negli investimenti settoriali.

Sector Compass Q1 2024

Sector & Equity Compass Q2 2024

Il Sector Compass offre agli investitori una panoramica del comportamento degli investitori settoriali e dei trend che caratterizzano i settori, oltre a presentare i nostri Sector Pick per i prossimi mesi.

More Sectors Insights

Sector Picks del Trimestre

I nostri Sector Pick trimestrali

Per maggiori informazioni sulle nostre chiamate trimestrali, visita le pagine dei rispettivi fondi.

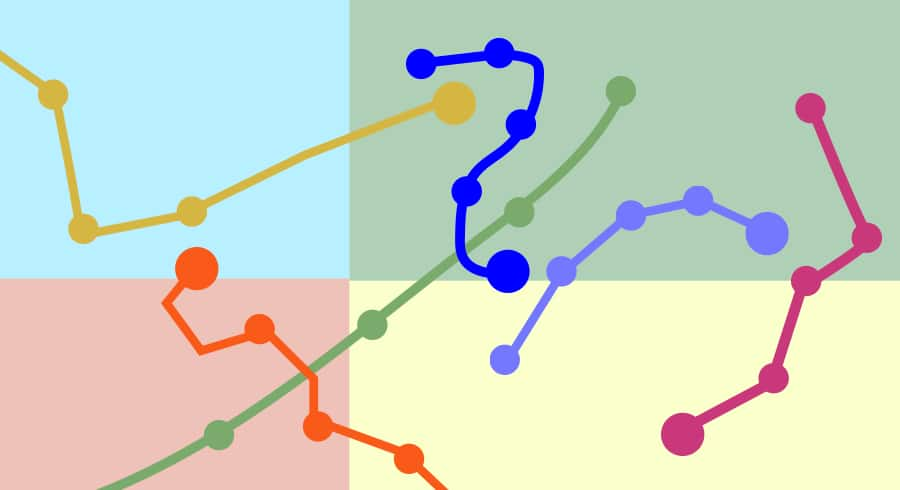

Sector ETF Momentum Map

Per gli investitori che cercano di sfruttare la dispersione dei rendimenti attuando una strategia di rotazione settoriale, il momentum dei prezzi può aiutare a individuare quali sono le opportunità e i rischi emergenti. Realizzata da RRG® Research, la Sector ETF Momentum Map è un potente strumento che permette di osservare in tempo reale i trend dei settori rispetto ai loro benchmark statunitensi, europei e mondiali o rispetto agli altri settori.

Come utilizzare gli ETF per implementare una strategia settoriale

Investire nei settori permette di allineare i portafogli ai trend di mercato, prendendo esposizione a fattori e stili specifici.

I settori sono particolarmente adatti per prendere esposizione ad alcune variabili economiche specifiche. Investendo tramite gli ETF, gli investitori possono implementare le loro previsioni macroeconomiche con semplicità e a basso costo1.

- I settori offrono un’esposizione mirata con l’opportunità di beneficiare di una significativa dispersione dei rendimenti.

- Per cogliere i trend tematici, i settori possono costituire uno strumento migliore rispetto ai singoli titoli.

- Gli ETF sono strumenti interessanti per implementare previsioni economiche e di mercato.

Track record indexed di strategie settoriali 3

In strategie settoriali 3

Numero di paesi 3

Le basi dell’investimento settoriale

Esposizione selettiva al mercato

I settori permettono di costruire un’esposizione mirata per cogliere le opportunità di mercato (sentiment, fattori macro, temi, stili). La vasta gamma di fondi a disposizione offre inoltre la possibilità di sfruttare momenti diversi del ciclo economico nelle varie aree geografiche, ad esempio USA vs. Europa.

Dispersione dei rendimenti tra settori

La dispersione dei rendimenti è una caratteristica tipica dell’investimento settoriale. Come abbiamo osservato in precedenza, i settori sono influenzati da fattori economici diversi, e quindi i loro rendimenti divergeranno in un dato periodo. Secondo S&P, la dispersione tra settori è responsabile di circa la metà della dispersione dei rendimenti azionari. Questo significa che la metà del valore aggiunto della selezione titoli potrebbe essere realizzata selezionando i settori giusti.

Gestione dei rischi

Diversificazione del rischio2. L’investimento settoriale consente di ridurre il rischio di concentrazione e contribuisce ad evitare il rischio idiosincratico associato ai singoli titoli.

Correlazioni differenti tra settori. Ogni settore registra una correlazione diversa rispetto all’andamento del mercato nel suo insieme. Sfruttare queste differenze può ridurre il rischio in un portafoglio.

Strumenti di implementazione

I settori sono composti da società impegnate in attività economiche comparabili e quindi accomunate dalle stesse caratteristiche in termini di stile. Queste analogie possono essere sfruttate per implementare le proprie previsioni, soprattutto se relative a fattori macroeconomici.

Per maggiori informazioni

Contattaci

Informazioni sui fondi

Per saperne di più

1 Negoziazioni frequenti in ETF potrebbero aumentare in modo significativo le commissioni e gli altri costi e andare così a compensare eventuali risparmi ottenuti grazie alle commissioni e ai costi contenuti.

2 La diversificazione non offre alcuna garanzia di profitto né di protezione dalle perdite.

3 Fonte: State Street Global Advisors, al 30 Settembre 2023.