2024 年宏觀經濟和地緣政治展望 隨著通脹焦慮消退,地緣政治風險加劇

通貨緊縮趨勢和增長減速支持經濟軟著陸。各地央行的鷹派立場和地緣政治衝突對這結果構成切實威脅。

環球市場在 2023 年經歷一系列意外和衝擊,包括通脹上升、增長放緩、銀行業危機突然爆發,以及數十年來最嚴厲的貨幣政策收緊持續。展望 2024 年,我們預計不確定性將持續存在,估計環球經濟增長將低於趨勢。雖然軟著陸之路似乎可行——經濟增長減速,但不會崩潰,但貨幣政策收緊的影響仍在整個體系中發揮作用。此外,不斷升級的地緣政治緊張局勢和持續的宏觀經濟不利因素將繼續考驗經濟。2024 年可能充滿變數,許多因素將給環球經濟復蘇帶來壓力。

我們預計 2024 年將是「部署」時期,因為我們將權衡宏觀經濟環境中的多個因素,評估它們如何融合,完善我們的前景和投資組合觀點。鑒於目前的收益率水平、增長放緩和持續通貨緊縮,我們認為固定收益在 2024 年對投資者來說將是亮點。在波動和環球脆弱性加劇的情況下,我們對風險資產保持謹慎態度,看好股市中的優質股票。我們認為,鑒於環球形勢,新興市場仍將脆弱,但新興市場債券和精選新興市場股票確實存在一些機會。

在如此具有挑戰性的市場中,關鍵是要取得適當的平衡,正確配置投資組合,並保持靈活性,以便在更清晰的信號出現時作出反應。我們在最新的《環球市場展望》中探討這些主題及更多內容。

2024 年環球經濟展望

在 2023 年期間,面對數十年來最劇烈的緊縮週期,環球經濟展現出乎意料的韌性。儘管環球(尤其是美國)經濟的強勁形勢令人印象深刻,但增長仍在放緩(見圖 1)。韌性基本上已耗盡。環球貿易量一直萎縮,而環球工業生產與去年相比基本持平(見圖 2)。由於疫情後被壓抑的需求得到滯後滿足,服務需求表現較好,但有跡象表明,服務需求正趨穩。韌性不等於抵抗力,尤其是當韌性來自不可持續的財政支出時。

通貨緊縮持續

在過去的一年裡,我們一直堅信通貨緊縮,而即將公佈的數據亦證明這一點。儘管人們對棘手的通脹感到強烈焦慮,但在 2023 年期間,通貨緊縮實際上已加深和擴大。例如,近期的最新數據顯示,歐元區通脹率出現大幅回落。例如,在英國,數月前僅略有下降的通脹水平如今出現更明顯的下降。通貨緊縮不會永久持續,但目前尚未結束。儘管近期能源成本波動較大,但供應鏈正常化和需求放緩表明價格將進一步緩和。由於中東敵對行動的擴大,或由於破壞或其他不可預見的事件,有可能出現更大幅度的飆升。我們認為,除非油價長期(即三個月或更長時間)保持在 110 美元以上,否則,已經發揮作用的通貨緊縮力量應該會壓倒通脹衝動。

值得注意的是,過去一年的通貨緊縮並未對勞動力市場造成明顯的破壞。這結果表明,大多數已發展經濟體的勞動力市場起點異常強勁。一年前的希望變成了現實:央行在加息反通脹的鬥爭中,在不減少任何工作崗位的情況下限制增加職位空缺。儘管如此,情況已經發生變化。職位空缺確實在減少,「安全邊際」正在迅速縮小。央行現在應該結束緊縮週期,讓之前的加息在經濟中發揮作用。具體而言,美國的通貨緊縮進程更加深入,未來幾個月的住房通脹勢必大幅放緩,因此我們認為美國聯邦儲備委員會(美聯儲)在 2024 年的降息幅度不應僅僅是 9 月份點陣圖中設想的 50 個基點,而應至少是這數字的兩倍。如果不降低這一指標,軟著陸就很有可能變成較硬著陸。

儘管我們對評估經濟發展軌跡有信心,但對未來作出預測始終充滿挑戰。若地緣政治前景日趨動盪,情況尤其如此,最近油價的飆升便反映這一點。面對 2024 年,日益動盪的地緣政治局勢值得投資者關注。

地緣政治展望:注意,2024 年即將來臨!

踏入 2023 年時,我們對地緣政治持相對樂觀的態度。我們並未預料到 2022 年俄烏戰爭和中美制裁升級會對市場產生巨大影響。然而,展望 2024 年,我們認為來年充滿了潛在的爆發點,尤其是圍繞領土衝突和地緣政治關鍵選舉的爆發點。總體,我們認為它們構成的風險足以加劇通脹,從而脫離通貨緊縮的軌道,並擾亂大型經濟體的貿易條件。簡而言之,地緣政治事件可能帶來較小的滯脹衝動。

武裝衝突和暴力事件急劇上升。令人不安的是,環球衝突的數量亦呈現這一趨勢,而且這些衝突正變得更加致命——圖 3 證實衝突數量徘徊在歷史最高點附近。該明細圖還顯示了近期國際化國內/地區內衝突增加(即內戰如何越來越多地以代理戰爭的形式進行,如在敘利亞或也門)。這凸顯出世界日益多極化、充滿不穩定性,表明國家間/地區間戰爭比過往更容易發生。更難把握的是,這些衝突已逐漸從環球經濟的邊緣走向中心。最明顯的是,俄烏戰爭已透過商品供應渠道對環球宏觀經濟造成衝擊。

地緣政治破裂及能源市場

市場關注可能爆發戰爭的風險,但低估能源市場的風險。環球體系的地緣政治斷裂意味著,所有大型能源生產商的石油政策都與其他外交政策目標息息相關。換言之,與過去相比,影響油價的變量增多,因此風險溢價的來源亦更多。實際上,該動態已令 OPEC+1 的供應彈性低於 2020 年前。即使是出於不同的原因,美國能源生產亦變得更加缺乏彈性,這表明,能源價格正不對稱地向上傾斜。

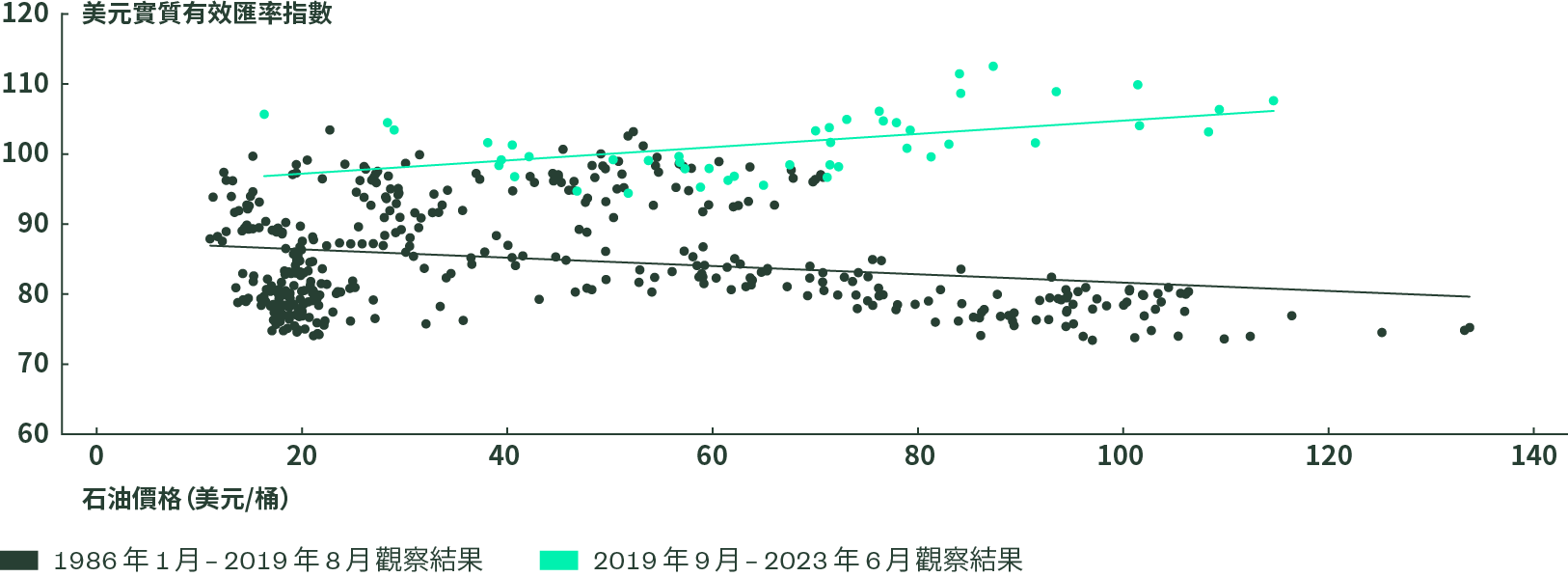

美國已不再是能源淨消費國,而是能源淨出口國。這一轉變扭轉了美元和石油之間歷史上溫和的負相關關係(見圖 4)。美元和石油的相關性對所有進口商而言可謂雪上加霜(對出口商而言是好事),因為每次繁榮/蕭條週期都會加劇。根據最近的數據,這種正相關性已日益明顯。這種關係具有地緣政治意義,因為它進一步增加了搖擺石油生產商(即海灣合作委員會 (Gulf Cooperation Council, GCC) 主要成員國)支撐供應緊張的動力。美國與海灣國家的關係對環球石油供應產生了影響。邊際供應的覆蓋範圍及供應可能性將減少,因此,如果需求保持穩定,就會產生價格飆升的不對稱風險。因此,要降低油價,需要出現更明顯的需求下降,尤其是在美國和中國這兩個最大的消費經濟體。

圖 4:美元與石油價格的相關性(1986-2023 年)

資料來源: 道富集團, Thiagarajan and Im, 2023

未來風險更大?

中美兩國也是兩個主要的地緣政治兩極,不過兩國的關係於 2023 年有所緩和,其他的緊張局勢取而代之更具市場影響力。歐洲和中東的戰爭表明,各個地緣政治陣營的運作有多緊密,即七國集團在廣泛制裁俄羅斯方面的團結力量,以及俄羅斯-中國-伊朗在以色列-哈馬斯戰爭期間的訊息協調。因此,任何偏遠地區的環球分裂如今都有一種傳導機制,會影響到環球政治,猶如冷戰回聲。在這方面,我們可以認出即將發生的會對現狀構成風險並可能引發破壞的幾個事件。首先,烏克蘭戰爭可能開啟外交進程。

雖然這為穩定衝突帶來希望,但也帶來進一步摩擦的風險。尤其是,歐中關係對北京在任何潛在和平進程中所扮演的角色高度敏感。其次,2024 年環球的選舉日程並不友好。1 月份台灣總統選舉只會帶來下行風險。各種各樣的觸發因素可能導致現狀惡化(例如:台灣公眾輿論的重大轉變,任何新政府的錯誤溝通等)。台灣作為主要的半導體生產地,在環球經濟中處於中心地位,這意味著僅對區域安全看法的改變就可能影響金融市場的環球風險定位。最後,11 月的美國大選為地緣政治動盪提供了其他可能性。美國選民高度分化,意味著外部力量對選舉結果的影響極大。這可能招致外交政策上的冒險主義,以期將選舉推向一個方向。

上列因素並非詳盡列表,但金融表達應該是在未來一年將出現更高的平均跨資產波動率。尤其是,過去夏季外匯 (FX)、股票和石油價格波動的平靜不太可能再次出現(見圖 5)。與此同時,由於通脹不確定性降低,以及地緣政治擔憂引發的避險買盤,債券波動性呈下降趨勢。